かぶカウ

かぶカウこんにちはかぶカウです!

今日は楽天グループ(4755)が最近株価を下げ続けている原因を、業績や決算を分析していくことで明らかにしていきたいと思います。

同時に今後の株価がどうなるのか、将来性はあるのかを分析していきます。

この記事では、このようなかたの疑問を解決します!

- 楽天ってどんな会社?

- 最近の業績ってどうなの?

- 今後の株価どうなるのだろう?

- 銘柄分析の手法が知りたい!

なお、本記事では2023年6月11日時点でのデータを元に分析していきます。

※投資は自己責任です。本ブログでは特定の銘柄の購入を勧める、または株価を予言するものではありません。最終的な投資の判断はご自身で行ってください。

結論

まずは今後の株価予想を結論から話します。

楽天グループの株価は

中期的に544.3円→450円まで下がる

と予想します。

その理由を解説していきます。

楽天グループってどんな会社??

楽天といえば楽天市場というイメージが強いのではないでしょうか。

そのイメージどおり、楽天市場はAmazonと並ぶくらい日本ではネット通販会社の大手です。そのほかにも「楽天トラベル」という旅行予約サイト事業、「楽天ブックス」という電子書籍事業、「楽天モバイル」という携帯電話のキャリア事業など、非常に多くの事業を運営しています。

最近の値動き

最近の値動きは上図のチャートのとおりです。

5月12日に決算を出していて、これを受けて株価は一気に下落しています。その後も上がる気配なくズルズルと下げています。

決算はどんな内容だったの?

下記が決算短信のPDFです。

ん!?

なんかパッと見ただけでもやばいんじゃないの?

いつものように教えて!

いつも決算分析丸投げのかぶカウもなんとなく察した決算の概要をまとめました。

決算のポイントはこれ!

- 売上高対前年同期比+9.3%

- 営業利益対前年同期比−761億円

- 純利益は対前期比−826億円

- 次期(通期)の業績予想は売上高マイナスだが、純利益は+25.2%予想

- 次期の配当金未定(前期は4.5円/株)

ひええ、純利益がマイナスすぎて、

%で表せなくなっているじゃないか!

これってかなりやばいんじゃないの?

今まで分析してきた銘柄では確かにこのようなことはありませんでしたね。

こんな内容の決算となった原因は下記のとおりです。

- 売上増の要因は楽天市場や楽天トラベルなどのネット通販ビジネスが堅調に成長したこと、楽天証券における証券サービス事業で増収があったこと

- モバイル事業においては損失がピークアウトしたものの、基地局設置の先行投資等が継続中のため、689億円の営業損失となった

楽天モバイルの損失について

とにかく純利益の減少要因としてモバイルの損失が大きいことがわかります。

それほどまでに大きな損失を出したモバイル事業ってどんな内容なの?

楽天モバイルは、docomo、au、ソフトバンクに続く第4のキャリアとして2019年から稼働を開始しているサービスです。当初は、キャリアなのに格安SIM並みの価格で利用できるという圧倒的なコスパの良さから非常に注目されました。

実際、筆者もサービスが始まってから、楽天モバイルのSIMを1年ほど利用していた実績があります。

当時、私が利用していた頃は、まだまだ基地局が拡大途上で、今まで利用していたキャリアと比べて建物内での電波接続に不満を感じていました。

ただ、その後もどんどん基地局が増やし、電波状況の改善に注力していると決算説明がありました。

新料金プラン「楽天最強プラン」の発売により、今期の売上は増収でした。あとは基地局の設置進捗がどうなっていくのかということがポイントになりそうです。

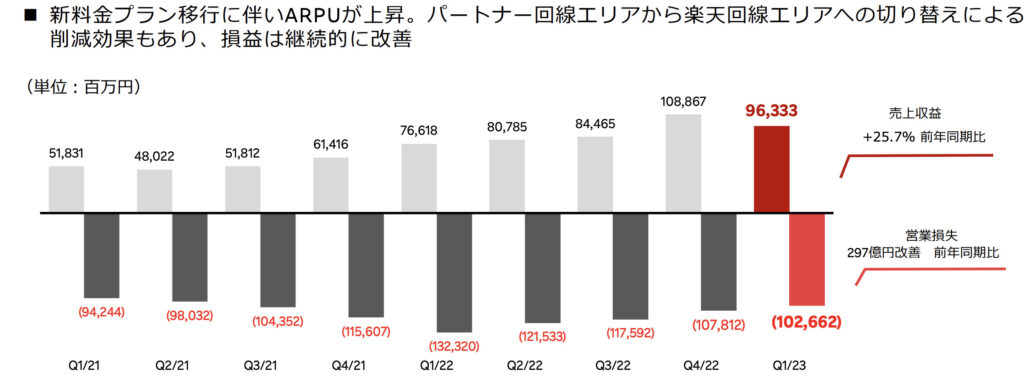

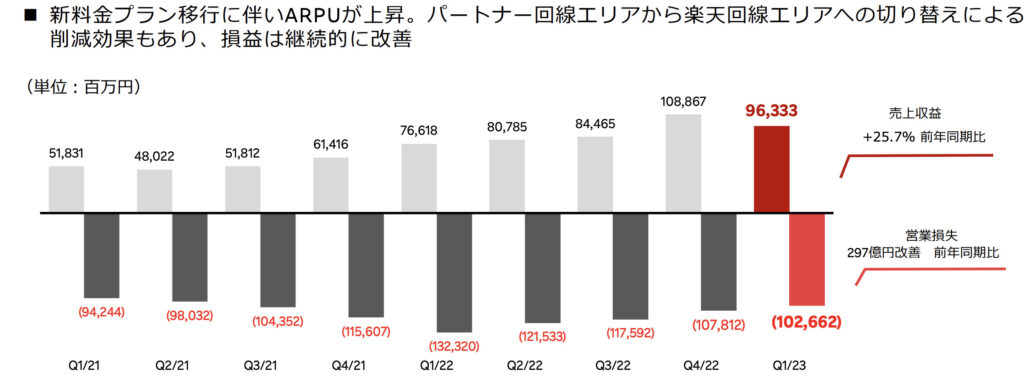

下図、決算の補足説明資料には直近のモバイルのセグメント収益推移が掲載されていました。

赤字幅が縮小しているとはいえ、売上を大きく超えている費用が発生していますので、これが黒字化するまでにはまだまだ時間がかかりそうですね。

現在の楽天の財務はECサイト事業やカード事業など、モバイル以外の事業収益をモバイルに補填することでなんとか支えているという印象を受けます。

モバイル事業は楽天グループにおける一大事業ですので、この事業の成否が業績に大きく関わってくることはいうまでもありません。

指標分析

それではファンダメンタルズで楽天を分析していきます。

時価総額

1兆1,620億円

楽天は時価総額が1兆円を超える大きな会社です。会社としては通信販売を軸に多角的に様々な事業に取り組んでいるので非常に規模が大きいです。

PER・PBR

PER 測定不能(赤字決算のため)

PBR 1.61倍

PERは赤字企業のため算出できませんが、

PBRで比べると同業他社のKDDI、NTTも同水準です。

PBRは一般的にはやや高めの数値が出ています。

ROE(自己資本利益率)、ROA(総資産利益率)

ROE・ROA 測定不能

ROEは企業の自己資本(株主資本)に対する当期純利益の割合

つまり、投資家が出資した資本に対し、会社がどのくらいの利益を上げているかを表す財務指標です。

今期は赤字決算ため、ROEもROAも測定不能です。

自己資本比率

3.5%

一般的に30%以上あれば問題ないと言われていますが、それを大きく下回っています。

楽天は財政的に余裕がないと言えるでしょう。

信用倍率

1.71倍

信用買い残と信用売り残との比率を示している指標です。

1倍を超えれば将来の売り圧力である信用買い残が多い状態です。

つまりこの値が大きいほど、今後の株価が上がりにくくなります。

楽天の最近の信用倍率は

5/26 0.51

5/19 0.9

5/12 2.44

将来の売り圧力ほうが高い状況が続いています。

最近になってさらに倍率が上昇していることも気になります。

つまり上値はなかなか重いです。

配当金

そんな財政的に苦しい楽天ですが、配当があります。

1株で4.5円の配当金がもらえます。年1回の12月末が権利確定日になります。

配当金の推移は下図のとおりです。

毎年4円強をキープしています。

ちなみに次期の配当金は未定としていますので、減配や無配になる可能性もあります。いっそのこと、配当金を出すよりもモバイル事業の黒字化にお金を使ったほうが良いような気が私はしています。

株主還元方針として、楽天のHPには下記のような記載がありました。

株主還元については、中長期的な成長に向けた投資や、財務基盤の安定化のための内部留保の充実を勘案しつつ、安定的・継続的に配当を行うよう努めていきます。

出典:楽天グループHPより引用 https://corp.rakuten.co.jp/investors/stock/dividends.html

安定的、継続的という文言があり、株主還元には一定程度の積極的な姿勢が伺えます。

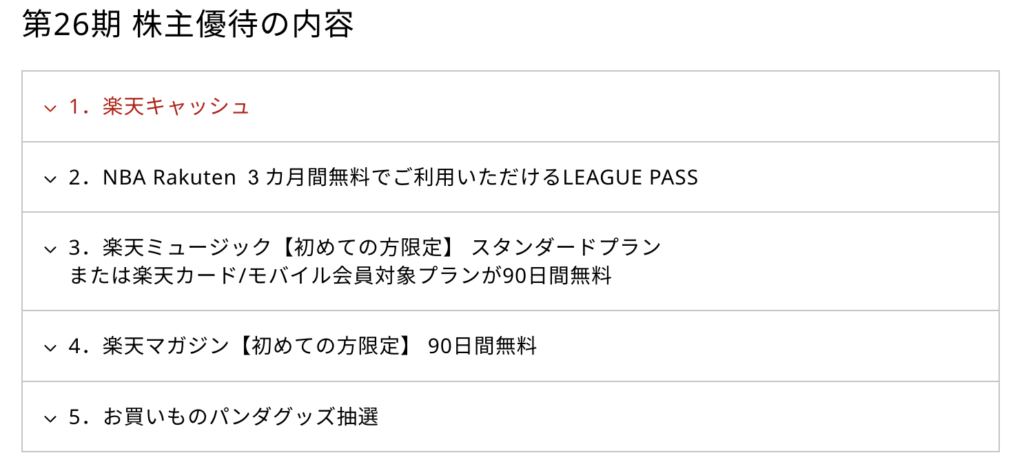

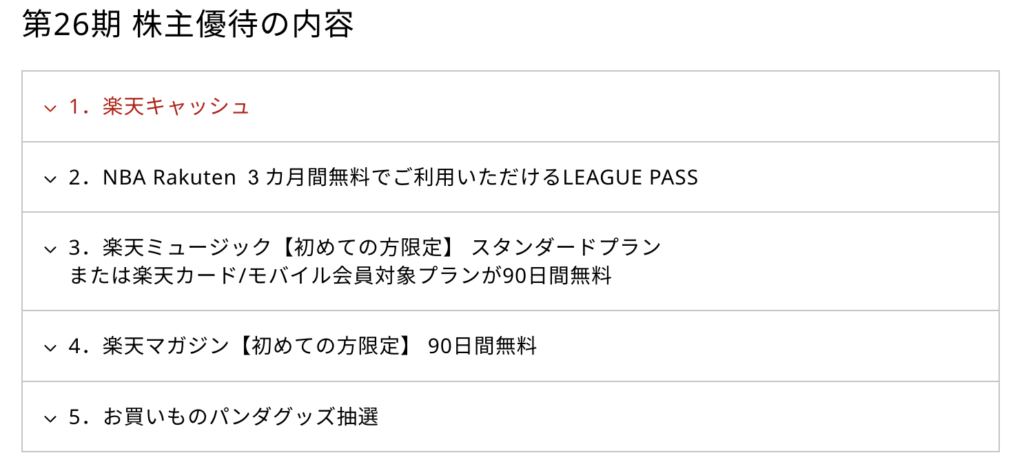

株主優待

楽天株は100株以上の保有で下記のような優待ももらえます。

権利確定日は12月末で、様々な楽天サービスで利用できる内容になっていますので楽天経済圏で生きているかたにとってはお得な内容かもしれません。

一方で、利回り的に考えるとおまけ程度に考えておいたほうが良いでしょう。

ニュース

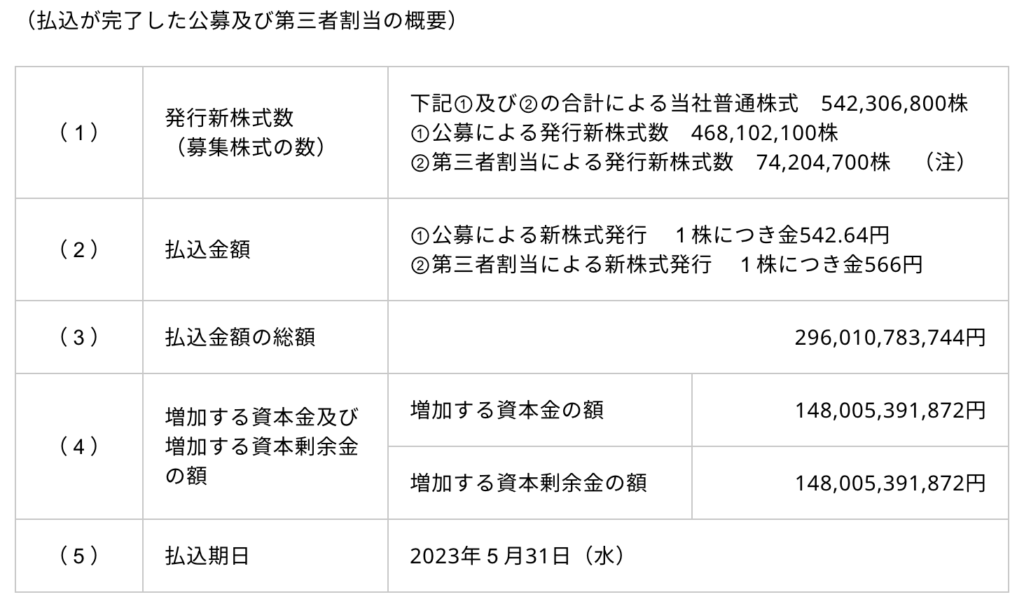

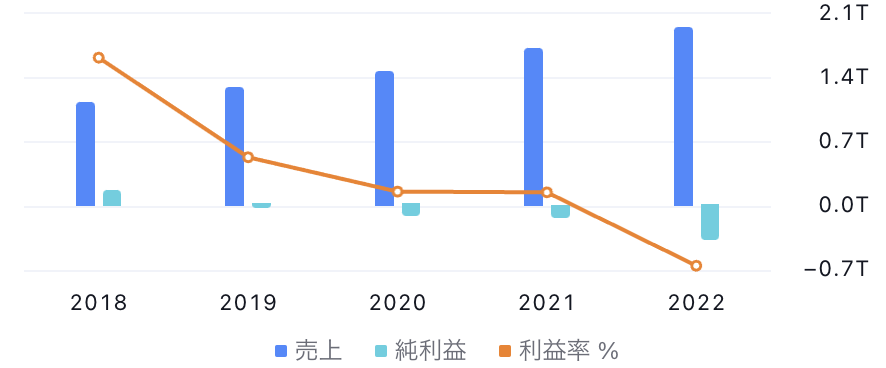

公募及び第三者割当による新株式発行に関するお知らせ

5月16日に発表されたニュースです。

一体どんな内容なの?

簡単にいえば株式をたくさん発行することで楽天が有利子負債で資金を調達するのではなく、株主等の資本家、投資家からより多くのお金を集めますよという内容です。

これが何を意味するの?

新株式を発行するということは、株主の数が増加するということです。

しかし、利益には限りがあります。(しかも今季は特にモバイル事業で赤字)

つまり利益配分の観点から見ると、株主1人あたりの利益は目減りするということになります。

これを株式の希薄化などと言ったりしますが、一般的に希薄化が起きると株価は下落することになります。

5月31日にどのくらいの株数が新規に発行されたのか発表がありました。

新規発行株式数が5億4000万株で、楽天の発行済株式総数が約15億9000万株ですので、およそ30%に当たる株式の新規発行が行われたことになります。

財務諸表分析

では、次に財務諸表から分析します。

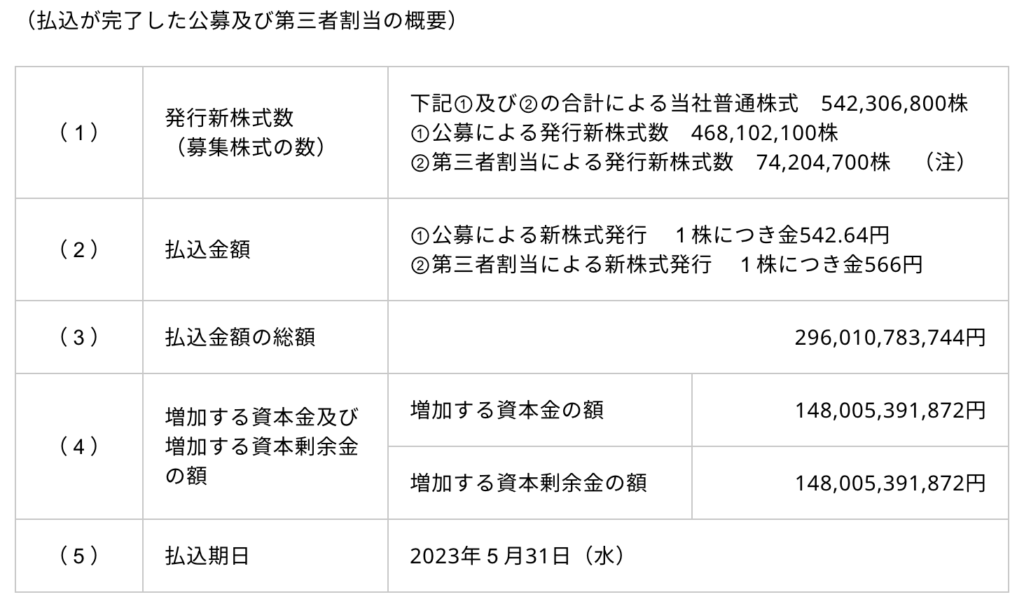

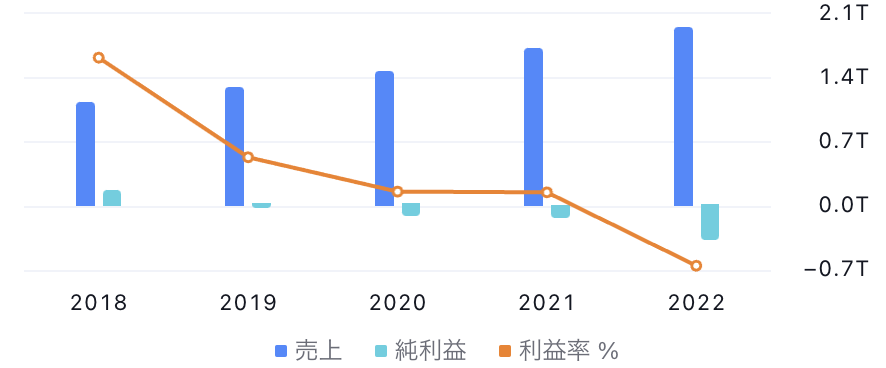

損益計算書

売上高はここ数年で見ても堅調に推移してきています。理由は楽天市場や証券、クレジットカードの売れ行きが好調だったためです。

一方でモバイルの基地局設置が足をひっぱり、2020年から純利益はマイナスに転じています。楽天としてはマイナスのピークは超えて、これからマイナスの幅が縮小していくと予想されていますが、今までの赤字をどのようにして埋め合わせていくのか不透明感があります。

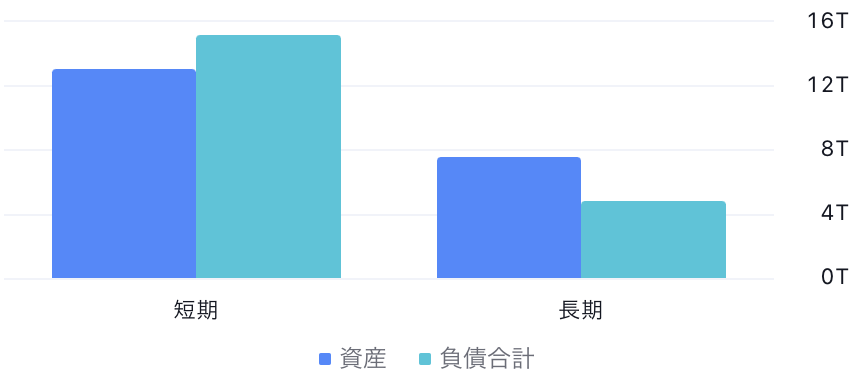

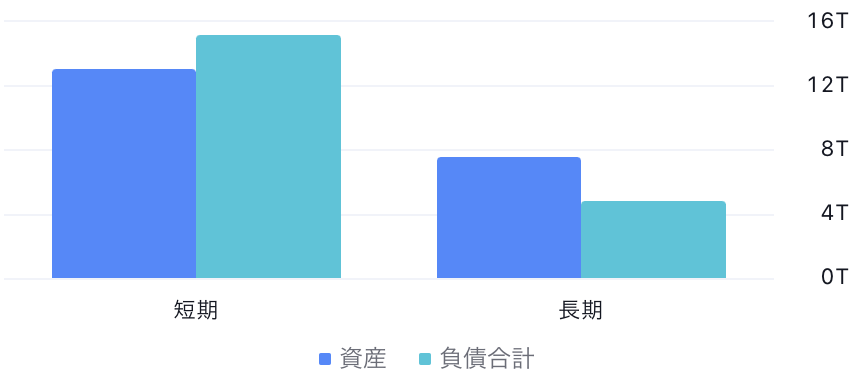

貸借対照表

今回の決算で発表された貸借対照表を分析すると、

前期に比べて資産、純資産は減少し、負債は増加しています。

資産減少した要因は現金の減少です。

負債の増加要因は銀行事業の預金や借入金の増加によるものです。

銀行事業の預金が増えることについては、銀行事業も行なっている楽天銀行では運用に回す資金が増加したという点で良い点でもありますが、借入金は普通に借金なので喜べませんね。

純資産はこれまでの損失を補填するために純資産を取り崩したことによる減少です。

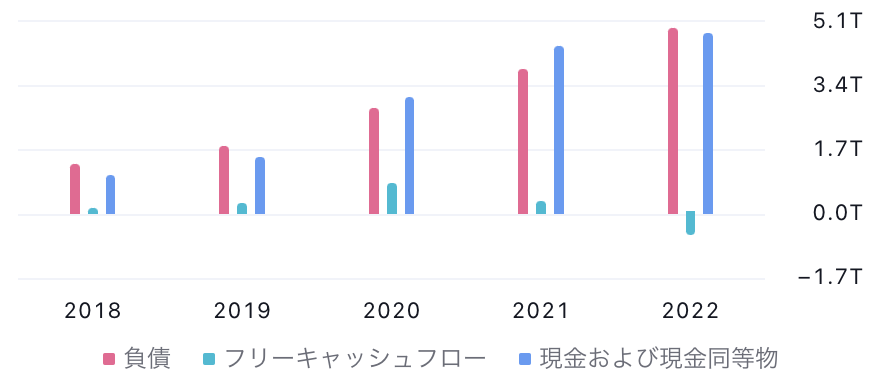

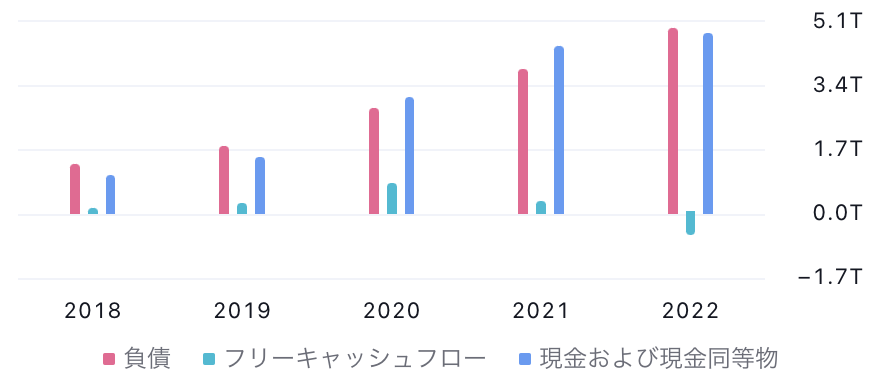

キャッシュフロー

次にキャッシュフローで分析すると、売り上げは増加していますが、それ以上に負債が大きいため、キャッシュフローはマイナスです。

本業によって得た利益である営業キャッシュフローは、銀行事業における貸付金(資金流出)により、マイナスとなりました。

投資キャッシュフローもマイナスですが、この要因は有形固定資産の取得によるものです。設備投資もマイナスに寄与しました。

財務キャッシュフローはード事業の借入金の資金流出があった一方で、銀行事業の借入金による資金流入があった結果、392億円のプラスになりました。プラスとはいえ、借入金により、キャッシュが増えているため、安心はできなそうです。

テクニカル分析

ここまで読んできて読者のみなさまが言いたいことはわかります。

楽天の財務、業績が不調なのはわかったけど、楽天の株価はどこまで下がっていつが買い時なの?

これですよね。

では、いつが買い時なのか(いつまで下落するのか)ということをテクニカル的に予想します。

チャートを見ていきたいと思います。

上図は1ヶ月間のチャートです。

5月決算後に大幅な下落をした後もズルズルと株価は下落しています。

また、下図のチャートは1年間のチャートですが、580円から720円を行ったり来たりしていたところで最近は反発ポイントであった580円も割ってきたところです。

上図5年間のチャートで見ても、今が一番の安値にいることがわかります。2020年の4月よりも株価を落としているということに驚きましたが、こうなるといつ上昇に転じるか全くわからなくなったようにも感じます。

しかし、下図のとおり、補助線を引くと、現状の下落を続けた場合、株価は450円まで落ちてもおかしくない形をしています。買い時は450円付近まで落ちてきて反発してからだと考えています。

まとめ

楽天グループの株価は

中期的に544.3円→450円まで下がる

と予想します。

その理由をまとめると

- モバイル事業が赤字で第1四半期の純利益がマイナス

- 売上げは好調だが、財務状態も良くない

- テクニカル的にまだ下落は続く

テクニカル的には450円で反発するかどうかが、1つのポイントになりそうです。また、次期の決算の良し悪しとモバイル事業の進捗が株価に大きな影響を与えそうです。

信用倍率の増加や新株式の発行で、短期的に株価は上昇しにくいのではないかと考えています。

次期の決算でどのくらい業績を取り返すことができるかに注目していきたいです。

最後までお読みいただきありがとうございました。

読んだ感想や分析してほしい銘柄などありましたらコメントいただけますと嬉しいです。

以上です!

コメント

コメント一覧 (2件)

こんにちは。贋作ポール・ニューマンと申します。

最後の図で当然の権利かのように補助線を引いてますが、これはどういう基準にのっとって引いているのでしょうか。

贋作ポール・ニューマン様

コメントありがとうございます。

補助線は私がテクニカル的に今後の株価を予測して引いたものです。

ご参考にいただけますと幸いです。