かぶカウ

かぶカウこんにちはかぶカウです。

皆さんはPERという株価の分析指標をご存知ですか?銘柄分析の指標として使っているかたも多いPERですが、今回はPERがどのようなものなのかを株を買ったことのない初心者のかたにもわかるように解説していきます。

この記事では下記の悩みを解決します。

・PERが何か知りたい

・EPSって何?PERとの関係は?

・低PERの株は必ず買いなの?

PERはどんなもの?

PERは(Price Earning Ratio)の略で日本語では「株価収益率」と表現されます。

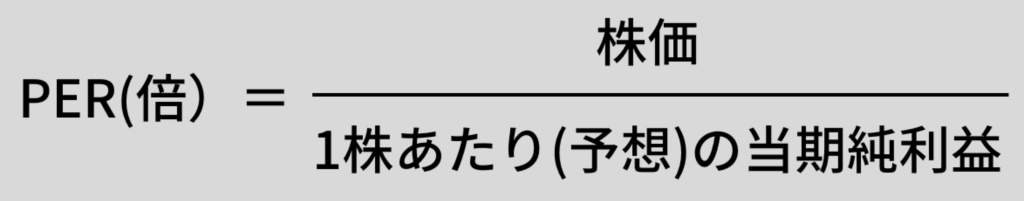

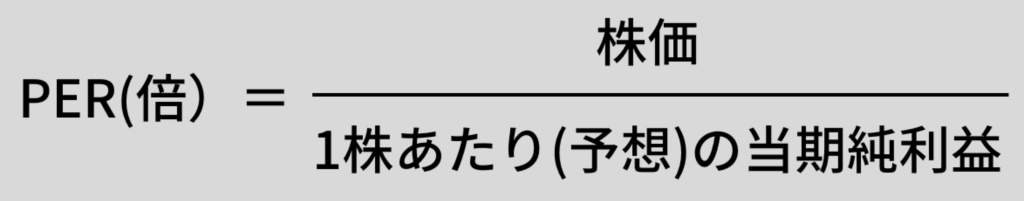

PERの算出式は以下のように表されます。

つまり、PERを算出することによって得られる値(倍)という数値は、現在の株価が1株あたりの企業の当期純利益の何倍になっているかを知ることができます。

例えば、架空の会社カスカブ商事の現在の株価が1株1,000円、今期の会社の1株あたりの純利益が100円だとすると、PER=1,000÷100=10(倍)となります。

PERは株価と会社の純利益を比べて、会社の株価が割安かどうかを測る指標です。

なぜ、割安かどうかをPERで測ることができるのか、それはPERが次のような考え方をしているからです。

例えばあなたがカスカブ商事の発行する全ての株式10株を1株50,000円で購入したとします。購入にかかった費用は全部で50万円でした。

その後、カスカブ商事の当期1年間の純利益が10万円だったことがわかりました。そうするとこのまま投資元本を全て回収するまでには純利益がこのまま毎年10万円あるとすれば(投資元本)50万円÷(1年あたりの純利益)10万円=5年間かかるという計算になります。

この5年間という数字が「PERが5倍である」ということになります。

つまり、PERは投資元本を回収するまでにかかる年数のことです。

投資家からすると投資元本は少ない年数で回収できた方がいいですよね。

そのため、PERが低ければ低い方が割安に投資できるということになります。

補足として、上の算出式で「予想」という言葉がついていますが、次期の純利益はあくまで不確実なので、多くの会社では将来の純利益を「予想」という言葉を使って算出しています。PERは今後買う株が割安かどうかを測る指標ですので、計算する際に使う純利益の数値も未来のものである必要があります。

会社四季報や四半期ごとに公開される各社の決算短信には次期の1株あたりの純利益を「(予)」という文字をつけて予想値を掲載しています。

EPSって何?

次に、PERとは切っても切れない関係にある、EPSについて説明します。

EPSは(Earnings Per Share)の略でここまで何度か登場してきた一株あたりの(予想)純利益のことです。

切っても切れないPERとの関係性

EPSの算出式は次のとおりです。

EPS=純利益÷発行済株式数

EPSは1株あたり純利益ですので、PERや株価を求めるためにも使用する値です。そのためPERとEPSとの関係は切っても切れない関係と言えます。EPSがどうなるか予想することは、今後の株価やPERの変化を読みとくために重要な指標です。

EPSが下がる要因、上がる要因

では、どういった場合にEPSは上下するのでしょうか。主な要因は次のとおりです。

EPSが上がる主な要因

・会社の当期純利益が増加する(業績が良くなる)

・企業が発行する株式の数が減少する(自社株買い)

EPSが下がる主な要因

・会社の当期純利益が減少する(業績が悪くなる)

・企業が発行する株式の数が増加する(株式分割、公募増資や第三者割当増資など)

EPSが下がる要因としては単純に会社の純利益が減少することが挙げられます。算出式の中でも純利益が入っているので純利益の減少がEPSの値に大きく影響を与えることがわかります。

2つ目に「発行する株式の数が減少する」です。一般的にこれを「株式の希薄化」と言います。

例えば当期の純利益が1,000円だったとします。現在の発行株式総数が10株であれば、1株あたりの純利益は1,000÷10=100円となります。

しかし、公募増資や株式分割などで、株式の総数が100株に増えると、1株あたりの当期純利益は1,000円÷100株=10円となりEPSが減ったことがわかります。

EPSが高い(順調に成長している)かどうか調べる

PERの計算式にはEPSが入っています。しかしこのEPSが高いかどうかは数字を見ただけで判断できません。

そのため、過去のEPSから考えて順調に推移しているのかを見極める必要があります。そこで使えるのがEPSの成長率です。

EPS成長率=(当期EPS-前期EPS)÷ 前期EPS ×100

この成長率を過去数年間で比較し、順調であればPERを算出した値も問題がないと言えます。

PERが割安なら必ず買いなのか?

ここまでPERとEPSという数値が何を表しているのかを説明しました。

また、PERはその企業の株価が割安かどうかを示す指標であることもわかりました。

PERは一般的には15倍程度で割安とされていますが

では、PERが割安水準なら即座に買いなのか?

実はそうではありません。

まず前提として、15倍程度が本当に割安なのかはわかりません。この15倍という数字の根拠は東京証券取引所に上場しているおよそ3,800社の平均値でしかないからです。

次に、PERが限りなく0に近かったとして、割安だから即座に買いではない理由には下記のケースが考えられます。

- 日経平均などの株式市場全体の相場感が悪く、それに巻き込まれる形で株価が下がっている

- 業績が悪く、1株あたりの予想純利益が鈍化することを他の株主たちが予想して株価が下がっている

- 元々不人気な銘柄で買いたいと思う人が少ない

①や③の理由ならば、その銘柄の財務に起因するものではないので問題ないのですが、②の場合は業績が回復するまで株価の下落が止まらない場合があるため購入する際は株価の値動きを注視する必要があります。

まとめ

今回はPERとは何か?というテーマで記事を書きました。今回の内容をまとめると次のとおりです。

PERとは何か?

株価収益率という株価の割安度を測る指標 ただ、PER単体で割安度を判断する指標ではない。

EPSとは何か

1株あたりの予想純資産のことでPERを使った銘柄評価の際にも重要な指標となっている。

PERが低い株は買いなのか?

そんなに単純な話ではない。

低PERの銘柄はその銘柄がなぜPERが低いのか原因を分析してから投資判断をする必要がある。

ポイントは以下のとおりでした。

・株価の変化がどうなっているのか?(上がっているのか下がっているのか、どのくらいの期間そのトレンドが続いているのか)

・近年のEPSは順調に推移しているのか?

こういったところを見ていく必要があるということでした。

今回はPERとは何かということについて解説しました。

実は世の中にはPERがマイナスという企業もあるのです。今回の記事で解説すると長くなってしまうので、別記事でそういった銘柄の正体を分析していきたいと思います。

また、PERは具体的にどうやって銘柄分析に取り入れていったらいいのかといった記事も書いていきたいと思います。

最後までお読みいただき、ありがとうございました。ご意見、ご感想ありましたらコメントいただけると嬉しいです。以上です。

参考文献:改訂版 株を買うなら最低限知っておきたいファンダメンタル投資の教科書 足立武志 著

コメント

コメント一覧 (2件)

株式投資素人のネイティヴ・ダンスと申します。用語の解説はとても勉強になります。ありがとうございます。

割安だから即座に買いではない理由が①〜③で書かれていますがこれについて質問です。

①について、この場合のPERの低さは当該企業に起因するものではないため、見かけ以上に割安であると判断、より踏み込んで言えば②と③に該当しないと判断し、つまりは即座に買うべきということですか?

(私自身の投資判断の責任をカスカブさんに負わせるという意図はありません。)

②と③について、「株主たちが予想して〜」、「元々不人気〜」といった記載があります。低いPER値を見たとき、その低さがこれらに該当するものかどうかという判断はどのように行っていますか?

③は財務に起因しないとの記載があります。「その企業の財務状況に関係無く、単に投資家に不人気である」という状況にピンと来ないのですが、どのようなケースがありますか?

よろしければ教えて頂けないでしょうか。

ネイティヴ・ダンス様

コメントありがとうございます。

ご質問の

①に該当するなら即買いなのか?

→①のみに該当するならば、私の場合は購入する価値はあると考えます。ただし、外部要因による下落が依然として続いているうちは購入しても含み損になる恐れもあるため、タイミングを見極める必要はあると考えます。

低いPERを②、③のケースであるとどのように判断するか?

→②の場合も③の場合も私は出来高を確認します。②の場合は出来高は増えているかつ、株価が下落している場合です。③の場合は経常的に出来高が極端に少ない場合です。

③の具体的な状況

→例えば出来高が少なく、日々の株価の変動がほぼないため、短期的なトレーダーから不人気の銘柄、また配当や優待がなく、個人投資家からの人気がない(魅力と感じられない)ケースが想定されます。

的確なご回答になっているかわかりませんが、ご参考にいただけますと幸いです。