こんにちはかぶカウです!

今日は伊藤園の第1種優先株式(25935)が最近株価を下げ続けており、これは買い時なのでは?と思ったので、業績や決算を分析していくことで本当にそうなのか、分析していきたいと思います。

また通常の伊藤園の株式ではなく、個人投資家には優先株をおすすめしたい理由も解説していきます。

この記事では、このようなかたの疑問を解決します!

- 優先株って何?

- 優先株を個人投資家におすすめしたい理由は?

- 優先株のメリット・デメリットは?

- 最近の業績ってどうなの?

- 今後の株価どうなるのだろう?

なお、本記事では2023年7月11日時点でのデータを元に分析していきます。

※投資は自己責任です。本ブログでは特定の銘柄の購入を勧める、または株価を予言するものではありません。最終的な投資の判断はご自身で行ってください。

結論

まずは今後の株価予想を結論から話します。

伊藤園第一種優先株式の株価は

長期的に1,815円→2,200円まで上がる

と予想します。

その理由を解説していきます。

優先株ってなんだ?

まずは優先株について解説します。

優先株式とは普通株式に比べて利益の配当等を優先的に受け取ることができる株式のことです。

伊藤園は2007年から優先株式を発行しており、現在上場する企業の中で優先株式を発行しているのは伊藤園のみです。

優先株式を個人投資家におすすめしたい理由3選

1.配当金が普通株式の1.25倍もらえる

優先株式は普通株式に比べて、配当金を1.25倍もらうことができます。個人投資家にとっては、配当金が多く還元されることは非常にありがたいことですね。

2.株主優待は通常どおりもらえる

2つ目の理由は株主優待を普通株式と同じく獲得できる点です。伊藤園の株主優待内容は1,500円相当の自社商品をいただけます。なお、権利確定月は4月末です。

3.投資金額が比較的安い

このメリットが最も大きなメリットだと思います。優先株式を購入したい個人投資家の多くは100株を長期的に保有するかたが多いと思います。伊藤園の優先株式の投資金額は7月11日現在18万円程度で100株購入できます。普通株式は38万円かかるところと比べると、拘束される資金が少なくて済み、その分他の投資対象に資金を回すことができます。

優先株っていいことばかりなんだね!

優先株のデメリット

そんなことはありません。

ここまで、優先株式のメリットを紹介してきましたが、いいことばかりではなく、注意すべき点を2つ紹介します。

優先株式のデメリット、それは「議決権がない」ということと「普段の値動きがほとんどない」ということです。通常であれば、株主は会社の重要事項に対して賛成や反対を表明する議決権を有しています。しかし、優先株式はこの議決権を保有していません。また、キャピタルゲインを狙って投資をするかたもいらっしゃると思いますが、優先株式は普段の値動きがほとんどないので、キャピタルゲインは狙いにくいです。ただ、配当や優待を目的に株式の売買を行なっている個人投資家にとっては100株保有するだけであればこの2つのデメリットを私はそれほど大きなデメリットにはならないと思います。

伊藤園ってどんな会社?

ここまで、優先株について解説してきました。ここからは伊藤園について分析していきます。

伊藤園は緑茶飲料「おーいお茶」をはじめ様々なドリンク商品を製造、販売している会社です。ちなみに傘下に有名なカフェのタリーズコーヒーを抱えています。個人的には写真の左から2番目の「健康ミネラル麦茶」を愛飲しています。この麦茶の何が良いって、昨今の原材料価格の高騰で様々な製品が内容量の減少や値上げを余儀なくされる中、この麦茶だけは内容量が増え続けているからです。

ルートセールス方式

伊藤園を語るうえで欠かせないのが「ルートセールス方式」です。ルートセールス方式とは、よく地域密着型の営業と言われます。よくある営業はどんどん新しい取引先を開拓したり、新規エリアへの販路拡大などを目指しますが、ルートセールスは自分の担当エリアをある程度絞って営業をすることで既存の顧客を大切にする方式です。前者の通常の営業と比べてより深く顧客のニーズに向き合うことができ、顧客1人1人に合った解決策を提案することができるというメリットがあります。

最近の値動き

ここ1ヶ月間の値動きは上図のチャートのとおりです。

最近でみると値動きはほとんど見られず、1,800円付近を推移しています。

もう一つチャートを示します。下図は約3か月のチャートですが、優先株式の値動きの特徴は権利確定日で大きく値動きがある点です。権利確定日直前では1,900円近くだった株価は権利確定後には100円近く株価を下げていることがわかります。

指標分析

それではファンダメンタルズで分析していきます。

優先株と言っても伊藤園の株式であることは変わらないので、今回の分析では伊藤園(2593)の内容をもとに分析していきます。

時価総額

3,414億円

伊藤園は時価総額が3,000億円を超える大きな会社です。

PER・PBR

PER 26.2倍

PBR 2倍

PERは先日も分析してきた指標です。PERをどのように分析に使うかについては下記の記事もご覧ください。

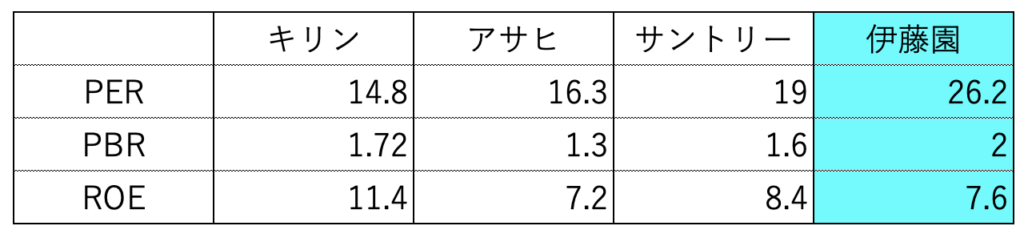

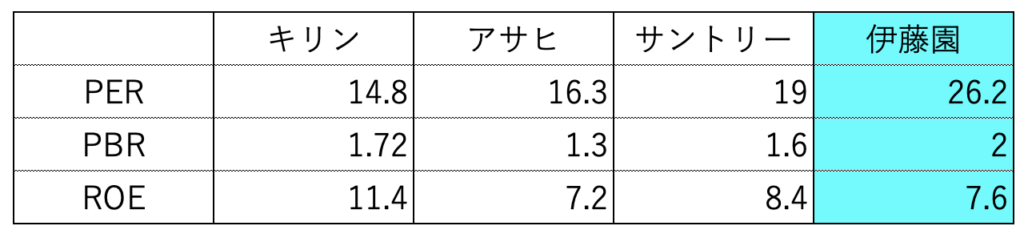

下図は同業他社と伊藤園の各指標を比較した表です。

まずは同業他社で比較すると伊藤園のPERは割高な印象を受けます。

また、PERとPBRが低く、ROEが高い割安感のある銘柄も同業社の中にはありません。

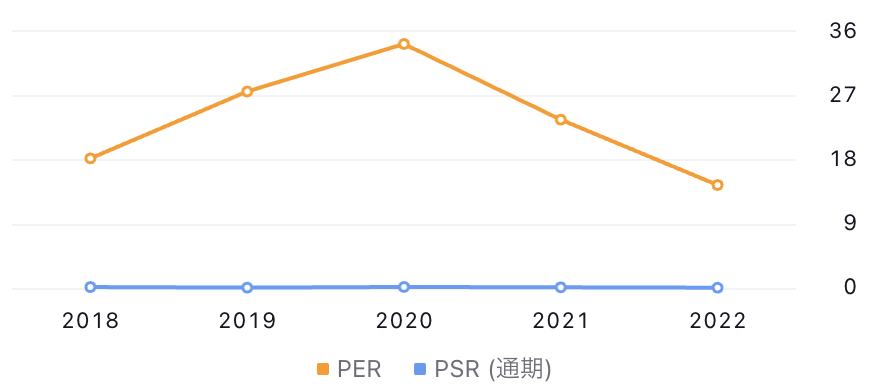

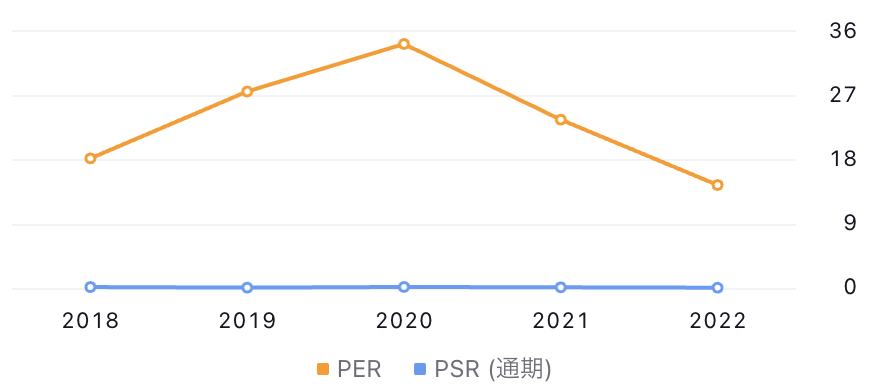

過去の伊藤園のPERは下図です。

こうしてみると株価は下がってきたものの、割安な水準ではない水準にいることがわかります。

PBRも2倍で割安感はない数値です。

ROE(自己資本利益率)、ROA(総資産利益率)

ROE 7.3%

ROA 3.8%

ROEは企業の自己資本(株主資本)に対する当期純利益の割合で、投資家が出資した資本に対し、会社がどのくらいの利益を上げているかを表す財務指標です。上場企業の平均が9%で、10%以上あれば優良企業と言われているので、ROEはやや平均以下の数値です。

ROAは会社が持っている総資産を利用して、どの程度の利益を上げているかを示す指標です。つまり資産を有効活用できているか知ることができる指標です。日本企業の平均が約4%なので、おおよそ平均的な値です。

自己資本比率

50.4%

自己資本比率は全ての資本(負債+純資産)のうち、純資産の占める割合を示したものです。この値が大きくなるほど、返済義務(借金)の少ない経営をしていると言えますので良いとされています。一般的に自己資本比率は30%以上あれば問題ないと言われていますが、それを上回っています。

伊藤園は財政的にはある程度余裕がある状態と言えるでしょう。

信用倍率

8.67倍

信用買い残と信用売り残との比率を示している指標です。1倍を超えれば将来の売り圧力である信用買い残が多い状態です。つまりこの値が大きいほど、今後の株価が上がりにくくなります。

伊藤園の最近の信用倍率は

6/16 7.96

6/23 8.66

将来の売り圧力ほうが高い状況が続いています。最近になってさらに倍率が上昇していることも気になります。つまり上値はなかなか重いです。

配当金

次に優先株の目玉の一つである配当です。配当金は普通株式の1.25倍がもらえます。

配当金の推移は下図のとおりです。

最近では年間で50円/1株が継続しています。

配当性向は無理のない範囲と言えます。また配当利回りは2.7%と最近の株価の下落を受けて上昇してきた印象があります。

株主優待

伊藤園の優先株式は100株保有していると、普通株と同じく株主優待をもらえます。内容は下記のとおりです

権利確定は4月末で、100株の株主は1,500円相当のドリンクとクーポン付きのカタログをいただけます。

※カタログギフトではありません。

決算分析

下のリンクが2023年6月1日に発表された通期の決算です。

内容をざっくりまとめるとこうです。

・純利益は前年比マイナス0.3%

・1株あたりの当期純利益も微減

・売上高は7.7%増

・来期の予想配当は2円増配の42円(普通株式)予想

増収減益という結果ですが、増配もあり、経営がとても苦しいという印象はあまりありません。マイナスの幅もごく小さく終息しているので、ほぼ横ばいと言っても良いかもしれません。

財務諸表分析

では、次に財務諸表から分析します。

損益計算書

売上高はここ数年で見ても上下はあるものの、堅調に推移してきています。

理由はリーフドリンク関連事業の売り上げによるものです。リーフドリンクは簡単にいえば「おーいお茶」に代表される緑茶ドリンク事業です。やはり今まで培ってきたブランド力は相当な強さがあり、「おーいお茶」は知らない人がもはやいないくらいの知名度があるのではないでしょうか?伊藤園は成熟企業なので、今後売上高が2倍、3倍になることは考えにくいですが、大きく業績を落とす可能性も考えにくいので安定的な銘柄であると捉えることもできそうです。

ちなみに飲食関連事業で言えば傘下のタリーズコーヒーの売り上げも前期比で18%のプラスになっており、業績の好調に寄与しています。

貸借対照表

こちらが伊藤園の貸借対照表の推移をグラフにしたものです。

こうしてみると最近は負債の割合がやや高くなっていることがわかります。これに対して伊藤園は未払い費用の増加が原因としています。未払い費用とは多くは保険料や家賃など、決算までに支払い期日が訪れていないが、将来的には必ず支払う必要がある費用のことです。大きな借り入れがあったことに起因する負債の増加ではないことがわかりますので、ある程度安心感があります。

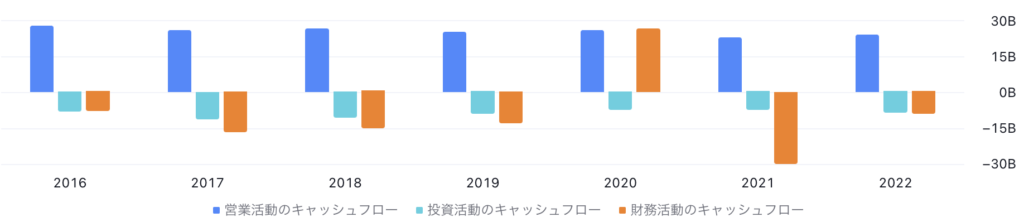

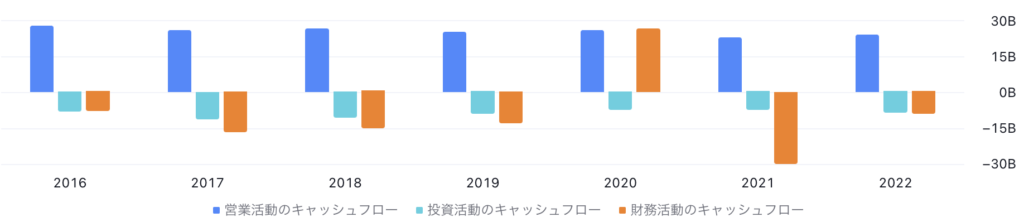

キャッシュフロー

次にキャッシュフローで分析します。

本業によって得た利益である営業キャッシュフローは、プラスに推移しており、本業でしっかり利益が出せています。

投資キャッシュフローはマイナスですが、この要因は有形・無形固定資産の取得によるものです。投資キャッシュフローがマイナスであることは財政的に無理がない範囲であれば、企業の成長を促すものですので良い要素と言えます。なお、有形固定資産とは土地など形あるもので1年以上に渡り使用するものですが、無形固定資産とはのれん(ブランド力)、ソフトウェア(業務効率化のためのプログラミング)などの目に見えないが1年以上にわたって使用する資産のことです。

財務キャッシュフローはマイナスになっています。この要因としては主に長期借入金の返済によるものなので借金も順調に返済が進んでいる状況だと言えます。

テクニカル分析

最後にチャートを見ていきたいと思います。

上図は1ヶ月間のチャートです。

直近のチャートは最初に見たとおり、ほぼ横ばいに推移しています。

一方で、下図は約4年間のチャートです。

こうしてみると現在の株価は非常に安値圏に位置しています。

実はこの安値、2015年ぶりで、実に8年ぶりの安値圏です。(下図参照)それ以上の安値をつけたのはリーマンショック後ですので、このことからも現在の株価は非常に安値にあると言えます。また、今後の株価がどう動くかについては、長期的なチャートで見ても1,800円くらいがボトムで、支持線になっているので、ここを大きく破るようなことがなければ徐々に来年の権利確定日に向けて株価を上昇させていくのではないかと考えています。

まとめ

伊藤園優先株の株価は

長期的(1年スパン)に1,815円→2,200円まで上がる

と予想します。

その理由をまとめると

・テクニカルでみると、1,800円をボトムとして上昇すると予想

・権利確定前には人気で株価は上昇傾向にあったため今後の上昇も期待できる

・ファンダメンタル的には財務基盤が安定しているので安心して長期保有できる

ファンダメンタル的には現在の株価は決して割安水準ではありません。ただ、多くの投資家にとって伊藤園の優先株は配当や優待の獲得が目的で、それゆえに長期保有を視野に入れる投資家も多いのではないかと推測し、権利確定前にはまた株価は回復すると予想します。

テクニカル的には1,800円を割らずに徐々に株価を上げていけるかがポイントになりそうです。また、業績は良いとは言えないが概ね横ばいが続いているので、次期の決算の良し悪しも株価に大きな影響を与えそうです。

チャンスがあれば買って寝ておく銘柄としてこれからも注目していきたいですね。

最後までお読みいただきありがとうございました。

読んだ感想や分析してほしい銘柄などありましたらコメントいただけますと嬉しいです。

以上です!

コメント